据E20研究院统计,注册制改革以来在创业板新上市的环境企业达29家(2020年8月24日~2023年8月31日),其中11家发布了股权激励计划,占比37.93%,我们对注册制改革以来创业板新上市的环境企业股权激励计划的总体情况进行了汇总整理,对激励对象的绩效考核指标进行了分类对比,分析了2022年以来创业板环境企业股权激励变得更为活跃的可能原因,在此基础上,探讨如何提高上市环境企业股权激励的有效性,期望本文对上市环境企业制定及完善股权激励方案有所裨益。

01股权激励的核心是什么?

激励制度的核心是调动人的积极性,激发员工努力工作的内在意愿,激励制度鼓励人们努力工作,激发人们心中向善的东西,它使好人工作更努力、更有创造性和自主性,有利于汇聚企业员工积极向上的发展正能量。管理制度的核心是权责分配和风险管控,侧重于员工约束与规范,确保企业经营活动按照管理程序运营并合理纠偏,减少企业员工消极自利的不当行为。

股权激励正是激励与约束并重的长效激励机制,着眼于增强企业发展动力和提升运营管理效率。在充分保障股东利益的前提下,按照收益与贡献对等原则,通过健全资本市场增量价值分配机制,充分调动核心员工的工作积极性和创造性,推动公司业绩稳步提升,保障公司发展战略落地和经营目标的达成。

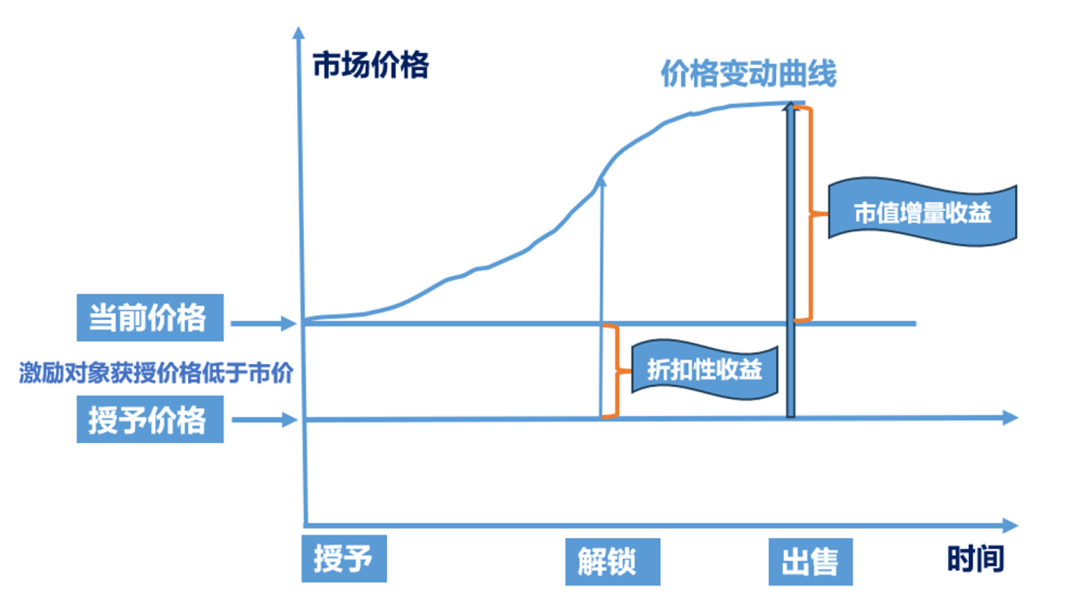

A股上市公司股权激励工具主要有第一类限制性股票、第二类限制性股票、股票期权、员工持股计划等。限制性股票,是指股权激励对象在满足获益条件(公司层面业绩合格+个人层面业绩考核合格)后将分次获授一定数量的限制性股票,解锁后出售从而获得相应的投资收益:公司提供的授予价格折扣收益(折扣率接近50%)+“市场先生”提供的市值增量收益。限制性股票的投资收益示意图如下所示:

图1 限制性股票的投资收益示意图

02股权激励对上市环境企业的价值体现

股权激励作为长效激励工具,其价值主要体现在以下几个方面:

◎ 进一步完善公司法人治理结构,健全公司的激励约束机制,形成良好均衡的价值分配体系,以保障公司业绩稳步提升。

◎ 留住和吸引人才,提高工作主动性和工作效率,增强人才对公司的归属感、认同感和成就感。

◎ 激励和约束骨干员工,有效减少企业委托代理成本和骨干员工的短视行为。

◎ 论功行赏,回报有贡献的骨干员工,使其更加诚信勤勉地开展工作。

◎ 通过股权解除部分老员工权力问题,股权释兵权,实现管理权力更迭平稳有序。

03注册制改革以来创业板新上市环境企业的股权激励情况回顾

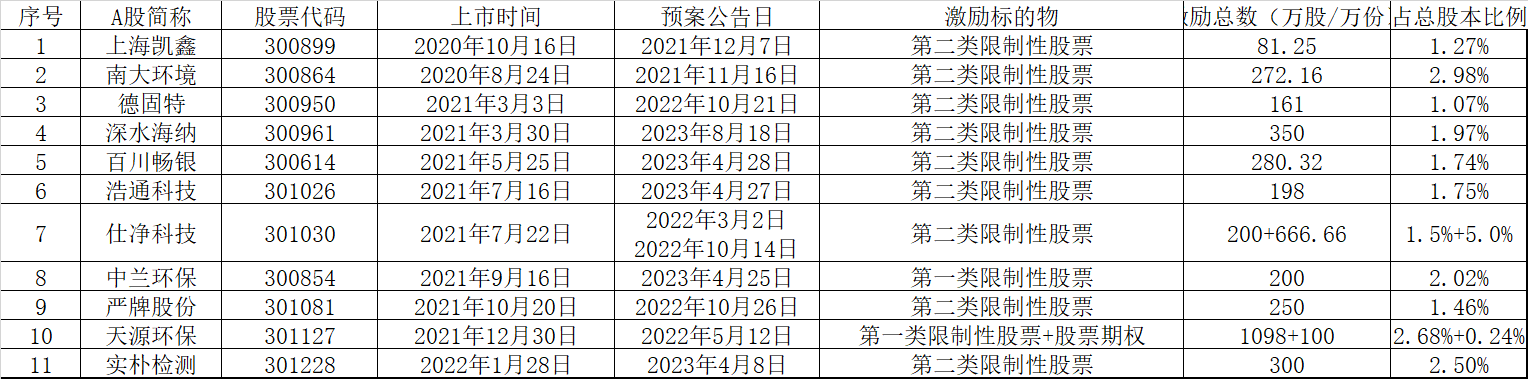

据E20研究院统计,注册制改革以来在创业板新上市的环境企业达29家(2020年8月24日~2023年8月31日),其中11家发布了股权激励计划,占比37.93%,注册制以来创业板新上市环境企业的股权激励计划情况如下所示:

表1 注册制以来创业板上市环境企业股权激励计划汇总表

注册制以来,创业板新上市环境企业股权激励计划汇总情况来看,有以下共性特征值得关注:

1、2022年以来,上市环境企业股权激励情况变得更为活跃,表明这些创业板环境企业对未来3-5年的经营业绩持续增长的主观意愿更加强烈。

2、第二类限制性股票成为主要的股权激励工具,占比达81.82%。(注:第二类限制性股票具有第一类限制性股票和股票期权两者的优点,即兼具授予价格低、出资时点晚的特点,已经成为科创板和创业板的主流激励工具)。

3、激励总数为81.25~1198(万股/万份),中位数为272(万股/万份),占总股本比例为1.07%~6.5%,中位数为1.97%。

非常巧合的是,股权激励总数占比最高的仕净科技2023年中期业绩营业收入同比增长98.13%、净利润同比增长153.43%,营收、净利润同比增幅在11家创业板上市环境企业样本中表现最佳。

创业板上市环境企业激励对象的绩效考核指标

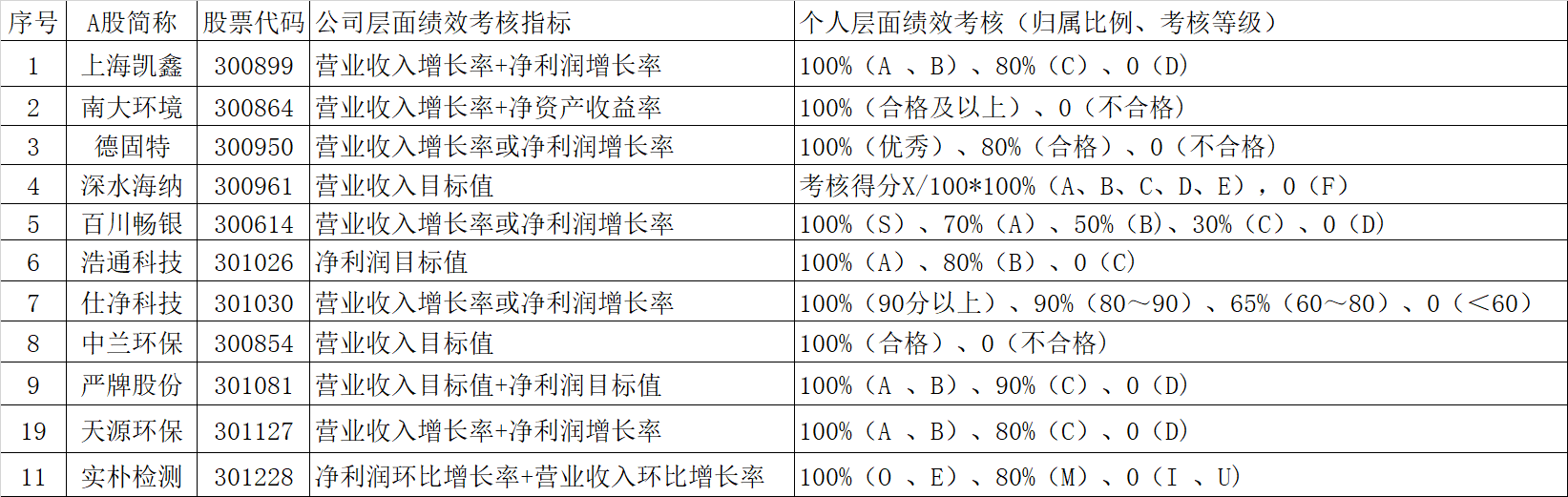

公司激励对象的考核评价工作由董事会薪酬与考核委员会负责,若各年度公司层面业绩考核达标,激励对象当年实际归属的限制性股票数量=个人当年计划归属的股票数量×公司层面归属比例×个人层面归属比例,注册制以来创业板新上市的环境企业股权激励绩效考核主要采用营业收入增长率、净利润增长率、营业收入目标值、净利润目标值等指标组合,具体情况如下所示:

表2 注册制以来创业板新上市的环境企业股权激励绩效考核指标汇总表

从上表汇总情况可以发现:

公司层面绩效考核:以营收成长性、盈利能力双重考核案例最多(占比45.45%),营收或净利润成长性的案例较多(占比27.27%),以营收目标值或者净利润目标值的案例相对较少。

个人层面绩效考核:个人归属系数分为三档(100%、80%或90%、0)的案例数量最多(占比54.54%),另有2个案例直接简化为两档(100%、0),也有个人归属比例细化为5档的案例,这体现出股权激励以激励与约束并重的基本原则,个人绩效考核指标只要能够清晰界定考核合格标准即可,无需过于追求定量考核。

04上市环境企业如何提高股权激励的有效性?

股权激励是助力上市环境企业经营业绩提升、实现经营目标的长效激励机制(通常3~5年一个周期),作为大部分情形下行之有效的有益工具,股权激励不是灵丹妙药;由于资本市场环境重大变化、股权激励的绩效考核标准不科学或激励方案不合理等原因,都会降低股权激励的实际效果。

上市环境企业如何提高股权激励的有效性?

首先,对行业前景和公司业绩持续增长有比较明确的发展规划和足够的信心,在营业规模扩张期,上市环境企业通常更倾向于选择股权激励这个长效激励工具。

以天源环保(A股代码:301127)为例,通常环境企业在上市一年以后发布股权激励计划,天源环保在创业板上市后6个月内,2022年5月就发布了股权激励计划,这彰显了天源环保对营业规模扩张的信心与决心;2021年12月30日首发上市募集资金净额11.28亿元,占2021期末归属于母公司股东权益的比例为59.24%,资产负债率从44.59%(2020年)降至22.74%(2022年),2023年7月28日向不特定对象成功发行可转换公司债券募集资金10亿元,主要用于污泥与固体废物资源化利用项目、生活垃圾焚烧发电项目及供水、污水处理项目(含配套管网)。天源环保2022年5月及时发布股权激励计划正式,正是公司营业规模扩张、经营业绩爬坡的重要起点,这时候发布股权激励计划正逢其时。

以仕净科技(A股代码:301030)为例,公司主要从事光伏行业电池制程废气治理设备的研发、生产与销售,2021年7月22日在创业板上市以后,2022年3月、10月,公司相继发布两期股权激励方案,激励总数占总股本比例合计6.5%,首次授予的激励对象合计100人,占员工总数的比例为12.90%。2023年年3月23日通过非公开发行股票募资净额4.1亿元,再次增强资本实力;受益于光伏电池扩产加速, 公司品牌、技术和成本优势以及一体化品类扩张,截至2023年9月15日,公司公告当年新增中标项目总金额约54.22 亿元(含联合体项目),为确保达成持续增长的经营目标,2022年公司推出力度较大的股权激励方案就很有必要。

其次,推出股权激励方案要选择适宜的时机。上市环境企业大多会选择未来业绩持续成长通道的初期作为退出股权激励方案的适宜时机,即便公司经营业绩能够保持增长,当资本市场整体估值水平明显下降时,将会导致股权激励计划难以达到预期效果而终止实施。

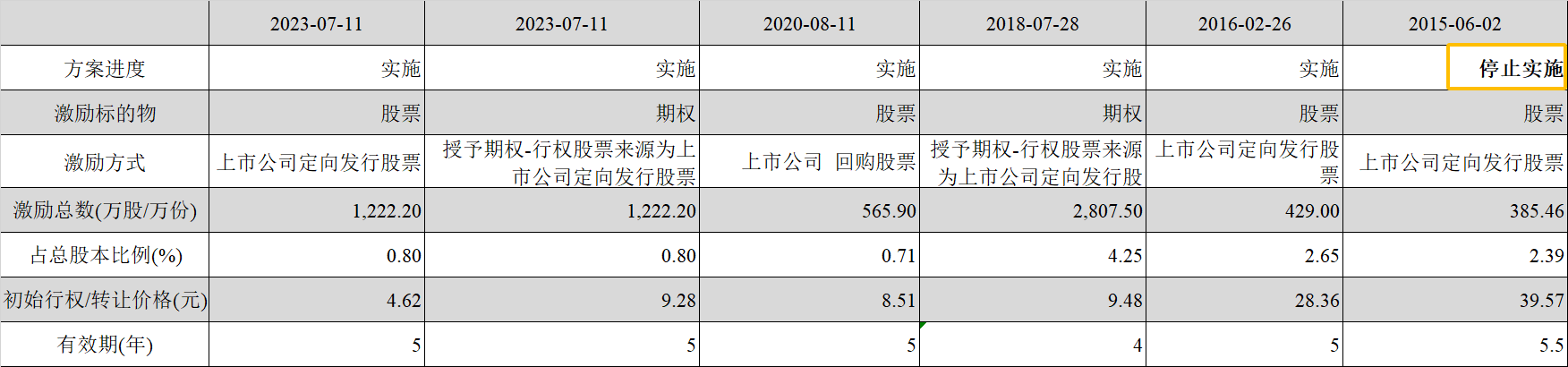

以高能环境(A股代码:603588)为例,2015年至今,公司累计推出了6次股权激励方案,具体情况如表3所示:

表3 高能环境历次股权激励方案

高能环境营业收入从10.18亿元(2015年)增至87.87亿元(2022年),归属净利润从1.064亿元(2015年)增至6.925亿元(2022年),尽管公司业绩一直处于中期上升通道内,2015年6月2日发布的股权激励方案,由于国内A股市场波动剧烈,公司股价跌幅较大,2015年7月24日发布公告终止实施。

以中持股份(A股代码:603903)为例,尽管2018~2022年公司营业收入和归属净利润双增长,2018年7月25日发布了股权激励方案,因证券市场环境重大变化,2018年12月28日公司发布公告终止实施。

再者,股权激励方案要尽量合理,尤其是公司绩效考核指标要回归持续盈利能力指标(例如净利润、净资产收益率等)。

以巴安水务(A股代码:300262)为例,2023年9月4日巴安水务发布公告,股权激励议案未能获得股东大会审议通过,主要原因是公司股权激励考核指标仅选取了营业收入目标值,目前公司尚处于业务恢复整理期,中小股东对公司未来恢复持续盈利能力仍然缺乏足够信心。

05结语

当然,有些环境企业在上市前已实施了员工持股计划,股权激励仍然是值得每一家上市环境企业认真探索并积极尝试的长效激励工具,同时要努力营造诚信勤勉、创新共赢、公平合理的企业文化氛围。2020年8月24日以来创业板新上市的环境企业相继推出股权激励的案例逐渐增多,或许预示着上市环境企业价值重塑的时间窗口已经悄然开启。

原标题:上市环境企业,如何巧用股权激励工具?

行业资讯

行业资讯 行业资讯

行业资讯

微信公众号

微信公众号

在手机端查看

在手机端查看